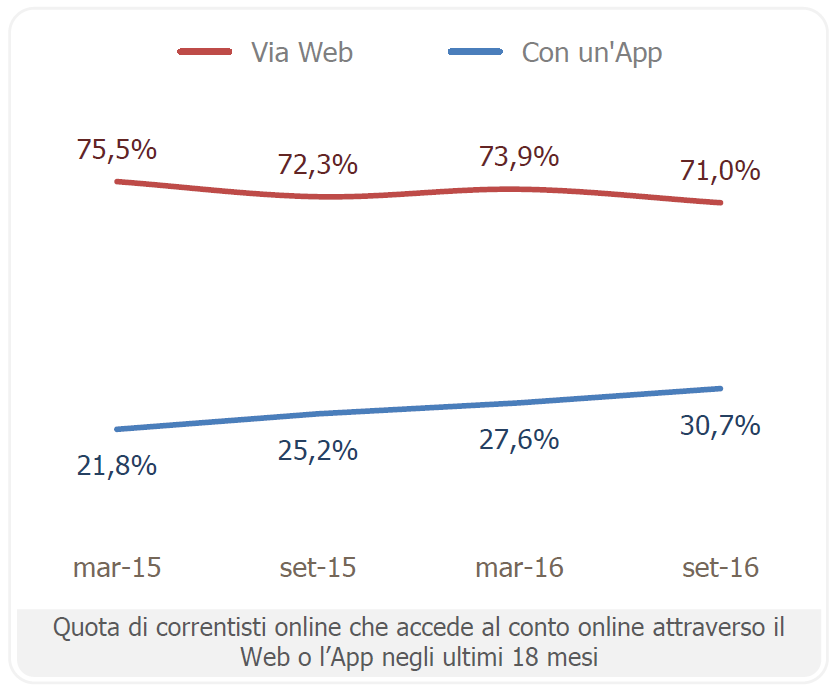

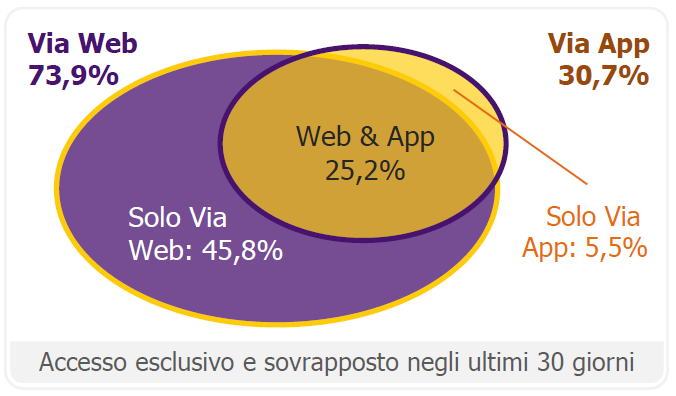

Il mobile continua a registrare una forte crescita e il mondo bancario non fa eccezione. Secondo il CheBanca! Digital Banking Index, l’osservatorio che misura la digitalizzazione del banking in Italia realizzato da Human Highway per CheBanca!,  gli utenti mobile sono cresciuti da 3,6 mln a marzo 2015 a 5,2 mln a settembre 2016. In pratica, tre correntisti online su dieci (30,7%) accedono abitualmente alla propria banca tramite smartphone e il 18% di questi usa unicamente l’App per accedere al conto online: in definitiva il 5,5% dei correntisti online a settembre 2016 è “mobile only” mentre solo 18 mesi fa la percentuale non superava il 2,5%.

gli utenti mobile sono cresciuti da 3,6 mln a marzo 2015 a 5,2 mln a settembre 2016. In pratica, tre correntisti online su dieci (30,7%) accedono abitualmente alla propria banca tramite smartphone e il 18% di questi usa unicamente l’App per accedere al conto online: in definitiva il 5,5% dei correntisti online a settembre 2016 è “mobile only” mentre solo 18 mesi fa la percentuale non superava il 2,5%.

La filiale si conferma però un punto di contatto fondamentale nel rapporto tra il cliente e la propria banca, restando il punto di riferimento per le operazioni più complesse.

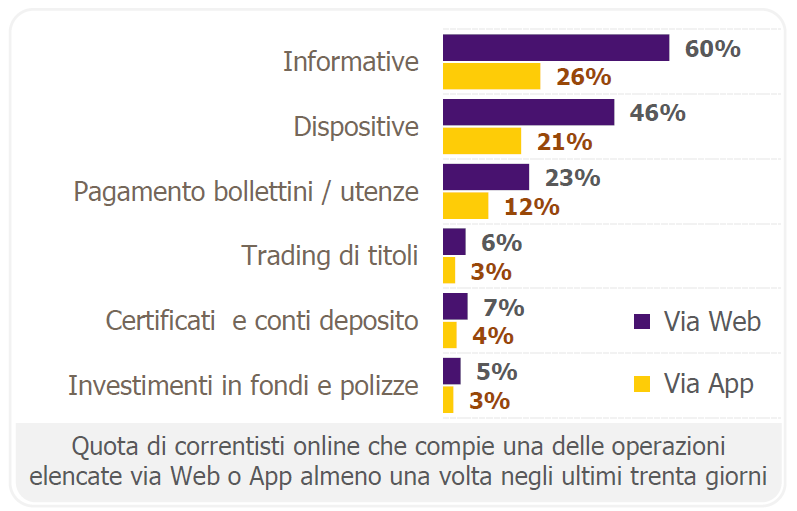

Le App piacciono ai clienti, ma principalmente per le operazioni di base

I diversi punti di contatto tra il cliente e la banca continuano a differenziarsi per utilizzo e le App vengono usate prevalentemente per le operazioni di base: il 26% dei clienti accede per controllare saldo e movimenti; il 21% per effettuare bonifici e pagamenti; solo il 3% per il trading e l’investimento in fondi e polizze. La situazione non cambia considerando gli accessi via Web: l’utilizzo per effettuare trading di titoli, investimenti in fondi e polizze e stipulare certificati e conti deposito è ancora scarso, per queste operazioni la filiale rimane il canale preferito.

Il trend si conferma nonostante le banche offrano tramite App servizi sempre più complessi, che vanno al di là del semplice controllo di saldo e movimenti sul conto e dei pagamenti. Cresce significativamente l’offerta relativa ai pagamenti P2P (54% a settembre 2016 vs 13% di marzo 2015) e continua ad aumentare la possibilità di effettuare operazioni di trading da mobile (67% vs 50%).

Per i servizi bancari digitali c’è ancora un notevole potenziale di crescita

I correntisti che a settembre 2016 accedono ai loro conti correnti da Web o App sono ben 17,7 milioni. Di chi si tratta? Si tratta per lo più di maschi (56,9%) con un’età inferiore ai 45 anni (54%) e che vivono al Nord (48,5%). I soggetti con disponibilità di spesa elevata (superiore 2.000 euro al mese) che operano online sono circa il doppio rispetto al segmento complementare dei bancarizzati non online (16,2% vs 8,7%).

Sul fronte opposto tuttavia troviamo ancora 6,3 milioni di persone che non operano sui loro conti attraverso la rete pur avendo un conto corrente e utilizzando Internet in modo regolare: un notevole potenziale di crescita per i servizi bancari digitali.

Le ragioni di questa chiusura al digital banking sono riassumibili in tre categorie: nessun bisogno nel 52% dei casi (il servizio tradizionale soddisfa tutte le necessità), i timori legati alla sicurezza (14%) e la (presunta) incapacità a fare uso del conto online nel 19% dei casi.

I clienti sono più consapevoli delle opportunità a loro disposizione, ma la strada è ancora lunga

La scarsa dimestichezza con il mondo del digital banking si riflette anche nella scarsa consapevolezza rispetto ai nuovi strumenti a disposizione dei clienti, come la portabilità dei conti. Sebbene a oggi oltre un correntista online su due (52,5%) affermi di conoscerne più o meno approfonditamente i termini rispetto a un anno fa, la percentuale cresce con fatica.

Da rilevare come la maggiore conoscenza corrisponda a una maggior propensione al cambiamento di banca: il 33% di chi intende chiudere un conto per aprirne un altro dichiara di conoscere molto bene il meccanismo della portabilità.

La vera rivoluzione in termini di educazione finanziaria vede protagonista il robo-advisor, un consulente finanziario virtuale che offre servizi personalizzati sugli investimenti. La conoscenza di questo strumento è notevolmente cresciuta negli ultimi mesi: in sei mesi il numero di chi afferma di conoscere in modo più che vago la proposta dei robo-advisor è cresciuto da 200mila a 500mila individui.

Un trend particolarmente positivo che tuttavia ci dà le dimensioni di un fenomeno ancora molto contenuto rispetto alle sue potenzialità: l’obiettivo da raggiungere continua a essere sfidante.